Die Krise der kapitalistischen Wirtschaft (2013)(von Lutte Ouvrière)

10.12.2013

Der vorliegende Text wurde von der französischen trotzkistischen Organisation Lutte Ouvrière (LO) auf ihrem Parteitag im Dezember 2013 angenommen. Wir finden diesen Text, der von den französischen Genoss/inn/en selbst ins Deutsche übersetzt wurde, gut und interessant und wollen ihn hiermit der deutschsprachigen Öffentlichkeit etwas breiter zugänglich machen.

Die kapitalistische Wirtschaft ist aus ihrer derzeitigen Krise, die mit der Finanzkrise in den Jahren 2007-2008 begonnen hat, noch nicht herausgekommen. Nicht nur, dass die lang anhaltende Flaute, die in den 1970er Jahren begonnen hat, die Daseinsform des Weltkapitalismus geworden ist. In der Abfolge der Rezessionen und kurzzeitigen Aufschwüngen werden die Zeiträume der Rezessionen immer länger, immer tiefgehender, während die Aufschwünge keine wirklichen Aufschwünge mehr sind. Dies zeigt sich ebenfalls deutlich in den letzten fünf Jahren, in denen zwar der Zusammenbruch des Bankwesens verhindert worden ist, aber ohne dass seitdem ein wirklicher Aufschwung der produktiven Tätigkeit stattgefunden hätte.

Der sicherste Indikator für die Unfähigkeit der Wirtschaft, einen Ausweg aus der Krise zu finden – der wichtigste auch aus Sicht der ausgebeuteten Klassen – ist eine deutlich höhere Arbeitslosigkeit als vor dem Crash in fast allen Industrieländern, insbesondere in den reichsten imperialistischen Ländern Europas und Amerikas.

Die Rezession drückt sich sogar in den Statistiken zum BIP (Bruttoinlandsprodukt) aus, obwohl diese nicht zwischen Produktion und Dienstleistungen unterscheiden, auch die unnützesten Dienstleistungen mit einrechnen, obwohl sie unterschiedslos das Wachstum wirklicher Reichtümer und die Höhenflüge künstlicher Reichtümer aus der Spekulation, vor allem im Immobilienbereich, mit einbeziehen.

Auch in diesem Jahr 2013 hat die Eurozone ihr Produktionsniveau von Anfang 2008 nicht wieder erreicht. Sie zählt 7,8 Millionen Arbeitslose mehr. Und hinter diesen Zahlen, die die Gesamtheit der Eurozone betreffen, stehen noch wesentlich katastrophale Rückgänge: Portugal wurde zehn Jahre zurück geworden, Griechenland zwölf!

In den kapitalistischen Wirtschaften zur Zeit von Marx hatten die Wirtschaftskrisen eine regulierende Funktion: Sie passten die kapitalistischen Produktionskapazitäten, die angestachelt von der Konkurrenz die Tendenz hatten, grenzenlos zu wachsen, an die reale Kaufkraft des Marktes an. Es war schon immer eine anarchische Form der Regulierung gewesen, die nachträglich stattfand und eine gigantische Verschwendung von materiellen Gütern und Arbeitskraft bedeutete.

Aber wenn die Krise den tiefsten Punkt erreicht hatte, wenn die auf dem Markt überflüssigen kapitalistischen Unternehmen eliminiert waren, wenn die Profitrate wieder zu steigen anfing, dann zeichnete sich der Prozess des Aufschwungs ab: Die Investitionen nahmen wieder zu, die Zahl der Arbeitsplätze auch. Die Arbeitslosigkeit ging zurück, der Konsum nahm ebenfalls zu.

Nachdem Ende der 1960er Jahre eine Zeit lang die Profitrate tendenziell fiel, war sie Mitte der 1980er Jahre wieder auf ihr altes Niveau gestiegen.

Seit dieser Wende ist die Profirate auf einem hohen Niveau geblieben, wenn auch mit konjunkturellen Schwankungen. Aber diese Profitrate wurde quasi ausschließlich durch eine Verschärfung der Ausbeutung erreicht. Es handelt sich hier selbstverständlich um die globale Profitrate, was nichts über die Verteilung des Profits aussagt, weder zwischen Spitzen-Branchen und denen, mit denen es bergab geht, die Bankrott gehen oder von anderen absorbiert werden, noch zwischen den großen und kleinen Unternehmen, noch selbstverständlich zwischen der produktiven Aktivität und der Finanz.

Die jeweiligen Anteile der Löhne und der Kapitaleinkünfte haben sich über einen langen Zeitraum ausschließlich in die Richtung entwickelt, dass der Anteil der Kapitaleinkünfte auf Kosten der Löhne gestiegen ist. Aber dies ist nur ein Aspekt der Entwicklung auf Kosten der ausgebeuteten Klassen.

In den entwickelten kapitalistischen Ländern und insbesondere in den europäischen Ländern hat die Bourgeoisie zwischen dem Ende des Zweiten Weltkriegs und dem Beginn der Krise in den 1970er Jahren den Gewerkschaftsapparaten und der Gewerkschaftsbürokratie eine Reihe von Vorteilen zugestanden; wie nie zuvor wurden sie über eine Vielzahl von Posten in einer Vielzahl von Organismen in den Staatsapparat integriert.

Die Bourgeoisie hat weiterhin breiteren Schichten der Arbeiterklasse einige kollektive Vorteile zugestanden, insbesondere denen, die Lenin seinerzeit als „Arbeiteraristokratie" bezeichnete: kostenloser Zugang zur Schulbildung, Verbesserungen bei der Rente, der Krankenversicherung, bei verschiedenen Formen der „Sozialversicherungen", hinzu kommt, dass der Staat teilweise öffentliche Dienste unterhält, die die gesamte arbeitende Bevölkerung betreffen (öffentliches Krankenhaussystem, öffentlicher Verkehr usw.). Vorteile die – so begrenzt sie auch waren – nach und nach die Bedingungen der Arbeiterklasse verbessert haben.

Nach dem Krieg waren diese Zugeständnisse insbesondere der Furcht geschuldet, dass dem Zweiten Weltkrieg, wie dem Ersten, revolutionäre Explosionen folgen würden. Die Maßnahmen der so genannten „sozialen Sicherungssysteme" die von de Gaulle im Zuge der „Befreiung" ergriffen wurden und derer sich die PCF (Kommunistische Partei Frankreichs) rühmt, waren von dieser Furcht motiviert. Das relative Wirtschaftswachstum während zweier Jahrzehnte hat das – provisorische – Fortbestehen dieser Zugeständnisse gesichert. Diese haben in den imperialistischen Ländern eine gewisse soziale Stabilität gesichert, die hauptsächlich über die Plünderung der armen Länder und die Überausbeutung deren Arbeiterklasse finanziert wurde.

Aber seit den 1970er Jahren, seit das Bürgertum mit der wirtschaftlichen Verlangsamung und den immer wiederkehrenden Rezessionen konfrontiert ist, gibt es keine Ruhe, diese Zugeständnisse wieder rückgängig zu machen. Die Rückschritte betreffen alle Bereiche: Die Bildung ist immer weniger kostenlos, die gesundheitliche Versorgung auch, die Medikamente werden immer weniger erstattet, das Rentenalter wird angehoben und die Höhe der Rente sinkt, die Unterstützung und Versorgung der Behinderten geht zurück, wenn sie nicht für einige Gruppen sogar vollkommen verschwindet, usw. All dies drückt auf die Existenzbedingungen der Ausgebeuteten. Dies ist eine langfristige Entwicklung gewesen (die durch die Schwächung der Arbeiterbewegung vereinfacht wurde) und die die Bourgeoisie nicht wieder rückgängig machen wird, außer wenn sie sich von neuem bedroht fühlt.

Die direkte Folge hiervon ist, dass die Ungleichheiten so groß sind wie nie (zumindest seit den 1920er Jahren und dem Spekulationsirrsinn, der dem Schwarzen Donnerstag im Jahr 1929 vorausging). Ein kürzlicher Bericht der Crédit Suisse (Oktober 2013) macht die für die besitzenden Klassen beruhigende Feststellung, dass der weltweite Reichtum auf einem „historischen Höchststand" ist, stellt dann jedoch auch fest, dass sich bei insgesamt wachsenden Einkünften der Abstand zwischen den höchsten und den niedrigsten Einkommen immer weiter vergrößert.

Auf der einen Seite erreicht das Vermögen einer begrenzten Zahl an Milliardären immer neue Rekorde und wächst gleichzeitig bedeutend die Zahl der Dollarmillionäre. Auf der anderen Seite erreicht die Zahl derer, die unter die Armutsgrenze fallen, selbst in den reichsten Ländern immer neue Rekorde. Allein diese Zahlen verdeutlichen in all ihrer Trockenheit die Entwicklung der Klassenverhältnisse zugunsten der Bourgeoisie.

Wenn auch der Begriff der „Armutsgrenze" nur die allgemeine Richtung der Entwicklung anzeigt und keinerlei Vergleiche zwischen Ländern ermöglicht, da die Messinstrumente so unterschiedlich sind, so hat sie einen gewissen Sinn innerhalb eines Landes.

Was Frankreich betrifft, so liegt die Armutsgrenze hier bei 977 Euro im Monat. Laut dem INSEE gibt es in Frankreich 8,7 Millionen Menschen, die weniger als 977 Euro im Monat zum Leben haben. Anders gesagt die Verarmung trifft nicht nur die Arbeitslosen, sondern ebenfalls einen Teil der Rentner und einen bedeutenden Teil der Arbeitenden, die einer Arbeitsstelle nachgehen (in Teilzeit, Leiharbeit oder auch einfach nur mit legalen oder illegalen Niedriglöhnen). Diese Verarmung, die dem Mechanismus der kapitalistischen Krise geschuldet ist, wird noch durch das quasi Einfrieren bzw. die Abschaffung von einigen Sozialleistungen verstärkt, ebenso durch die unaufhörlich steigenden Zusatzausgaben, die die Folge der Verschlechterungen im Gesundheitswesen, bei Beihilfen etc. ist.

Die steigende Arbeitslosigkeit hat sogar in den imperialistischen Ländern diese „industrielle Reservearmee" wieder hergestellt, von der Marx sprach und die der Bourgeoisie Mittel in die Hand gibt, um auf die Löhne zu drücken und auf die Arbeitsbedingungen der gesamten Arbeiterklasse.

Trotz der komfortablen Höhe der Profitrate kehrt nur ein Teil des Profits wieder in die Produktion zurück. Die produktiven Investitionen bleiben seit langer Zeit auf sehr niedrigem Niveau. Sogar der Begriff ‚produktive Investitionen' beinhaltet mittlerweile unterschiedslos das Aufkaufen anderer Unternehmen, sogar den spekulativen Aufkauf, dem ein scheibchenweiser Verkauf folgt, zum Teil sogar reine Finanzanlagen.

Doch die „Investitionen" dieser Art tragen zwar zur wachsenden Konzentration des Kapitals bei, nicht jedoch zur Entwicklung von Produktion Arbeitsplätzen. Diese Kapitalkonzentrationen sind quasi immer von so genannten „Restrukturierungen" begleitet, das heißt von der Aufgabe von Produktionskapazitäten und vor allem von Massenentlassungen.

Die vielfältigen Formen der Spekulation, zu denen das Aufblähen der Finanz führt, sind an sich keine neue Sache. Die Spekulation ist so alt wie der Kapitalismus und war stets eine seiner Facetten. Spekulationswellen sind oft den Krisen der kapitalistischen Wirtschaft vorausgegangen und haben sie begleitet.

Doch was den Kapitalismus von heute prägt, ist einerseits die Dauer dieser Ära (mehrere Jahrzehnte), in denen die Finanz sich von der produktiven Tätigkeit loszulösen und ihr eigenes Leben zu leben scheint und in der sie immer neue und immer ausgeklügeltere Instrumente erfindet, andererseits die Konsequenzen, die diese Dauer in der Entwicklung dem gesamten Wirtschaftsleben aufzwingt.

Wir werden hier jetzt nicht die lange Liste der „Finanzprodukte" aufführen, die, egal was ihr Ursprung oder ihre Funktion ist, zu Spekulationsinstrumenten werden. Wir wären im Übrigen unfähig dazu, eine solche Liste zu erstellen, weil unablässig neue erfunden werden und weil die Spekulanten selber längst den Überblick verloren haben.

Seit der Kapitalismus in seine imperialistische Phase getreten ist, waren Aktien sowie private und öffentliche Schuldverschreibungen die bevorzugten Instrumente der Spekulationen. Zu dieser ist seit dem Wegfall des Goldes als bevorzugtem Zahlungsmittel im internationalen Handel die Spekulation in großem Maßstab auf die Wechselkurse hinzugekommen. Nur so viel: Die neuen Finanzprodukte, die in den letzten zwei oder drei Jahrzehnten entstanden sind, basieren fast alle auf der Idee, als Schutz vor den Verlustrisiken, die mit der Spekulation verbunden sind. Doch die diesbezüglichen Kombinationen sind unendlich: Man kann sich gegen die unzureichende Zuverlässigkeit seiner Versicherung versichern, und so weiter. Doch alle diese Versicherungspapiere kann man tauschen, verkaufen und kaufen und werden damit ihrerseits ebenso viele Instrumente, auf die man spekulieren kann. Eine winzige Veränderung eines Aktienkurses, einer Schuldverschreibung, eines Wechselkurses kann sich auf diese Weise vervielfältigen und sich in eine Finanz-Lawine verwandeln.

Die grundlegende Konsequenz dieser Entwicklung: Der Finanzprofit wertet sich gegenüber dem industriellen Profit auf, indem er einen Staubsauger schafft, der einen wachsenden Teil des Kapitals zur Finanz hin verschiebt und dafür sorgt, dass die Finanzialisierung sich selber verstärkt.

Wichtiger noch, er durchdringt das ganze wirtschaftliche Leben. Er verändert es auf allen Ebenen. Die Ära der verstärkten Finanzialisierung hat sich Anfang der 1970er Jahre mit dem Bruch jeder Bindung von Dollar und Gold und dem Ende des internationalen Währungssystems von Bretton Woods entfaltet. Die Dauer dieser Ära hat die kapitalistische Wirtschaft auf unauslöschliche und sicher unwiderrufliche Weise verändert. Halten wir fest, dass der Marsch in Richtung Finanzialisierung schon vor dem Zusammenbruch des internationalen Währungssystems und der Einführung der flottierenden Wechselkurse durch die Erfindung der „Eurodollar" angekündigt wurde. Die Anlage der Petrodollar war ihr erster wesentlicher Ausdruck.

Die wachsende Finanzialisierung hat sich grundlegend die Führung der Firmen ausgewirkt, die immer stärker nur noch darauf ausgerichtet wird, dass ihre Aktienkurse an der Börse steigen. Sie hat die Beziehungen zwischen den verschiedenen Wirtschaftssektoren verändert: So wird die Nachfrage nach Rohstoffen durch die Tatsache verfälscht, dass sie immer weniger mit den Bedürfnissen der Industrie in Beziehung steht und immer mehr mit den fehlerhaften Bewegungen der Spekulation, usw.

Der Bankier Jean-Michel Naulot, ehemaliges Mitglied des Kollegs der Autorität der Finanzmärkte (AFM), bemerkt in seinem Buch, das er der Finanzkrise widmet: „Ob es sich um energetischen Rohstoffe handelt, um Metalle oder landwirtschaftliche Produkte handelt – die Unberechenbarkeit der Märkte bleibt immer noch so groß. Wie könnte man diese karikaturale Episode der Jahre 2007-2009 vergessen, in denen sich der Ölpreis innerhalb eines Jahres verdoppelte, von 70 Dollar den Barrel im Juli 2007 auf 145 Dollar im Juli 2008, bevor er in den darauf folgenden Monaten auf ein Drittel, auf 40 Dollar im März 2009 sank? Alle Rohstoffmärkte sind ausnahmslos der ungefähr selben Bewegung gefolgt, egal um welches Produkt es sich handelt."

Wir haben in einer kürzlichen Ausgabe von Lutte Ouvrière eine Recherche der New York Times veröffentlicht, die beschreibt, wie eine große Bank wie Goldman & Sachs sich nicht einmal mehr damit begnügt, auf die Steigerung des Aluminium-Preises zu spekulieren, sondern provoziert selber die Preissteigerung, auf die sie wettet. Zur Zeit der Recherche der New York Times hatte sie selber ein Viertel des auf dem Markt befindlichen Aluminiums aufgekauft und auf Lager. Und die New York Times, die nicht im Ruf steht, eine linksextreme Zeitung zu sein, stellt fest: „Die Kurs-Manipulationen am Öl-, Weizen-, Baumwoll-, Kaffeemarkt u.a. hat den Investmentbanken wie Goldman, JP Morgan Chase und Morgan Stanley Milliarden Profite eingebracht, während die Konsumenten teurer dafür zahlen mussten, ihren Tank zu füllen, das Licht anzuschalten, eine Bierdose zu öffnen oder ein Handy zu kaufen."

Ein Bericht der UNCTAD (Konferenz der Vereinten Nationen für Handel und Entwicklung), der am 17. September 2012 veröffentlicht worden ist, schätzt, dass die Interventionen der Finanzinstitute 85% aller Interventionen auf den Rohstoffmärkten (Käufe und Verkäufe) ausmachen. Was die Derivate betrifft – diese hoch spekulativen Versicherungszertifikate – so übersteigt die Gesamtsumme ihrer Preise 20- bis 30-mal den Gesamtwert der dazugehörigen Rohstoffproduktion. Dieser Bericht stellt eindeutig fest, dass „die Finanzialisierung die Hauptursache für die Flatterhaftigkeit der Ölpreise und der Rohstoffpreise ist".

Alles wird Spekulationsobjekt, sogar die Armut, die durch die Krise selber hervorgerufen wird. So hat die Verschuldung der Haushalte große Ausmaße angenommen, insbesondere in den USA. Eine Art, wie das Finanzkapital die Schwierigkeiten „löst", die durch die stagnierenden Löhne hervorgerufen werden: Die Löhne reichen nicht aus, aber man kann ja immer noch Geld leihen, umso mehr da die Banken eine Vielzahl an Kniffe haben, um Angebote zu machen, die man nicht ablehnen kann, so günstig sind die Zinsen... am Anfang!

Eine der schwersten Ausdrücke dieser Verschuldungswirtschaft waren die berühmten amerikanischen Hypothekenkredite, die am Ursprung der so genannten Subprimes-Krise 2007 standen. Das Schicksal der wohnungssuchenden Familien mit bescheidenem Einkommen, die dazu gedrängt wurden, sich zu verschulden, endete in der individuellen Tragödie von hunderttausenden Familien, die nach und nach von den Banken aus ihren Wohnungen hinausgeworfen wurden, wenn sie ihre fälligen Raten nicht mehr begleichen konnten (die Räumungen gehen noch immer weiter!).

Was die Gesamtwirtschaft betrifft, so hat dieses Verschuldungs-Wettrennen zunächst zur Krise der amerikanischen Immobilienwirtschaft geführt. Aufgrund der so genannten „Verbriefung" verteilten sich die Schuldverschreibungen, die einen Teil des amerikanischen Hypothekenkredits beinhalten, in allen großen Banken der Welt. So wurde diese Hypothekenschuld der Auslöser der Finanzkrise, die noch immer anhält.

Die Hypothekenschuld ist jedoch nur ein Teil der privaten Verschuldung. Wenn man die verschiedenen Verbraucherkredite hinzurechnet, so ist die Verschuldung der Haushalte von 65% des BIP der USA im Jahr 1995 auf 103% im Jahr 2013 gestiegen. Dies bedeutet, dass die Finanz den einfachsten Haushalten einen wachsenden Teil direkt wegnimmt. Selbst ohne die Überschuldung, die auch hier in Frankreich immer mehr Menschen betrifft, wird ein wachsender Teil der Einkünfte (insbesondere der Löhne) der arbeitenden Bevölkerung zur Zahlung der Zinsen der Schulden ausgegeben und vergrößert so die Finanzsphäre.

Dieses Phänomen, das in der grundlegenden Funktionsweise der kapitalistischen Wirtschaft von heute wurzelt, wird von den Staaten ebenfalls weiter getragen. Sie tragen zu diesem Mechanismus bei: Einerseits, indem sie Maßnahmen ergreifen, die die weltweite Kapitalwanderung erleichtern, von einem Land in ein anderes, von einem Wirtschaftssektor in einen anderen, was aller Art Unternehmen (Finanzunternehmen und anderen), den direkten Zugang zum Finanzmarkt ermöglicht. Und andererseits, indem die Staaten dem Bankenwesen immer größere Summen zur Verfügung stellen.

Doch indem sie dies machen, verschulden sich die Staaten ihrerseits immer weiter. Um den Banken zu helfen, müssen sie sich an die Finanzmärkte wenden, das heißt insbesondere an eben diese Banken. Der Kreis schließt sich: Auch hier verstärkt sich das System selber. Je mehr die Staaten dem Bankenwesen helfen, desto mehr fesseln sie sich selber gegenüber den Banken. Die Staatsschulden sind nicht nur selber spekulative „Finanzprodukte" geworden, sondern haben ihrerseits mehrere größere Spekulationswellen ausgelöst, insbesondere die Welle, die mehrfach den Euro erschüttert hat.

Die Gesamtheit dieser Entwicklung, von der Finanzialisierung bis zur Verschuldungswirtschaft und zur wirtschaftlichen Funktionsweise auf Kredit, zerstört sogar diese nachträgliche Regulationsweise, die die Funktionsweise der kapitalistischen Wirtschaft kennzeichnet.

Ein so klassischer bürgerlicher Ökonom und Wirtschafts-Nobelpreisträger wie Maurice Allais hatte in der Zeit, in der die Finanzialisierung entfaltet hat, davor gewarnt, dass „kein marktwirtschaftliches System korrekt funktionieren kann, wenn die ständige Schaffung neuer Zahlungsmittel aus dem Nichts es ermöglicht, zumindest eine Zeit lang den notwendigen Korrekturen zu entkommen". Ein Euphemismus um zu sagen, dass die ständigen Finanzspritzen der Staaten und des Bankensystems vielleicht „zumindest eine Zeit lang" die notwendige Wiederherstellung des Gleichgewichts der Wirtschaft durch die Krise herauszögern, jedoch nur um diese fällige Herstellung des Gleichgewichts umso mehr zu verschlimmern.

Der Kapitalismus ist von Natur aus eine Marktwirtschaft. Aber mit der Finanzialisierung des Wirtschaftslebens beherrschen die Finanzmärkte mit Abstand das gesamte wirtschaftliche Leben. Aber dieser Markt ist besonders unbeständig und die Vervielfachung der Finanzinstrumente macht ihn noch flatterhafter. Das Beste vom Besten ist das Hoch-Frequenz-Trading, die Spekulation per Computer, die es ermöglicht, aus einer Kursschwankung während des Bruchteils einer Sekunde Profit zu schlagen. Diese moderne Variante der antiken Gebetsmühle der tibetanischen Mönche hat vor kurzem beinahe aus Versehen eine Börsenpanik ausgelöst.

Die spekulativen Entscheidungen - egal ob sie sich auf Währungen, Aktien oder Schuldverschreibungen, auf Staatsschulden oder sonst ein Finanzinstrument beziehen – beruhen immer auf einer Wette: Die geringste Erklärung des Präsidenten der US-Notenbank oder der Europäischen Zentralbank, die kleinste politische Krise wie, in Italien, der jüngste Klamauk von Berlusconi, sogar die kleinste Stimmungsänderung der Banker, die auf der Interpretation ausgetauschter Tweets beruht – die Analyse dieser Tweets ist, wie es scheint, dabei, eine eigene Fachrichtung in der Finanz-Wahrsagerei zu werden (Les Echos) - führt zu mehr oder weniger heftigen wirtschaftlichen Erschütterungen.

Der Bankenkrise von 2008 ging eine Serie von jedes Mal heftiger werdenden Finanzkrisen und –Crashs voraus. „Die Börsenkrise vom Oktober 1987, der Immobilien-Crash zu Beginn der 1990er Jahre, der Obligationen-Crash aus dem Februar 1984, der Zusammenbruch der englischen Bank Barings 1998, der Bankrott des Spekulationsfonds LTCM, der sich beinahe in eine allgemeine Börsenkrise verwandelt hätte, der Internet-Crash 2001-2003, der von den Subprimes ausgelöste Crash 2007-2009, die Eurokrise ab dem Winter 2010", wie sie der Bankier Jean-Michel Naulot in seinem Buch auflistet. Und er fügt hinzu: „Seit dem Jahr 2000 hat die Welt mehr als die Hälfte der Zeit in Crash-Perioden gelebt, das heißt in der Angst vor einem Zusammenbruch des weltweiten Finanzsystems, mit all seinen Folgen für die reale Wirtschaft."

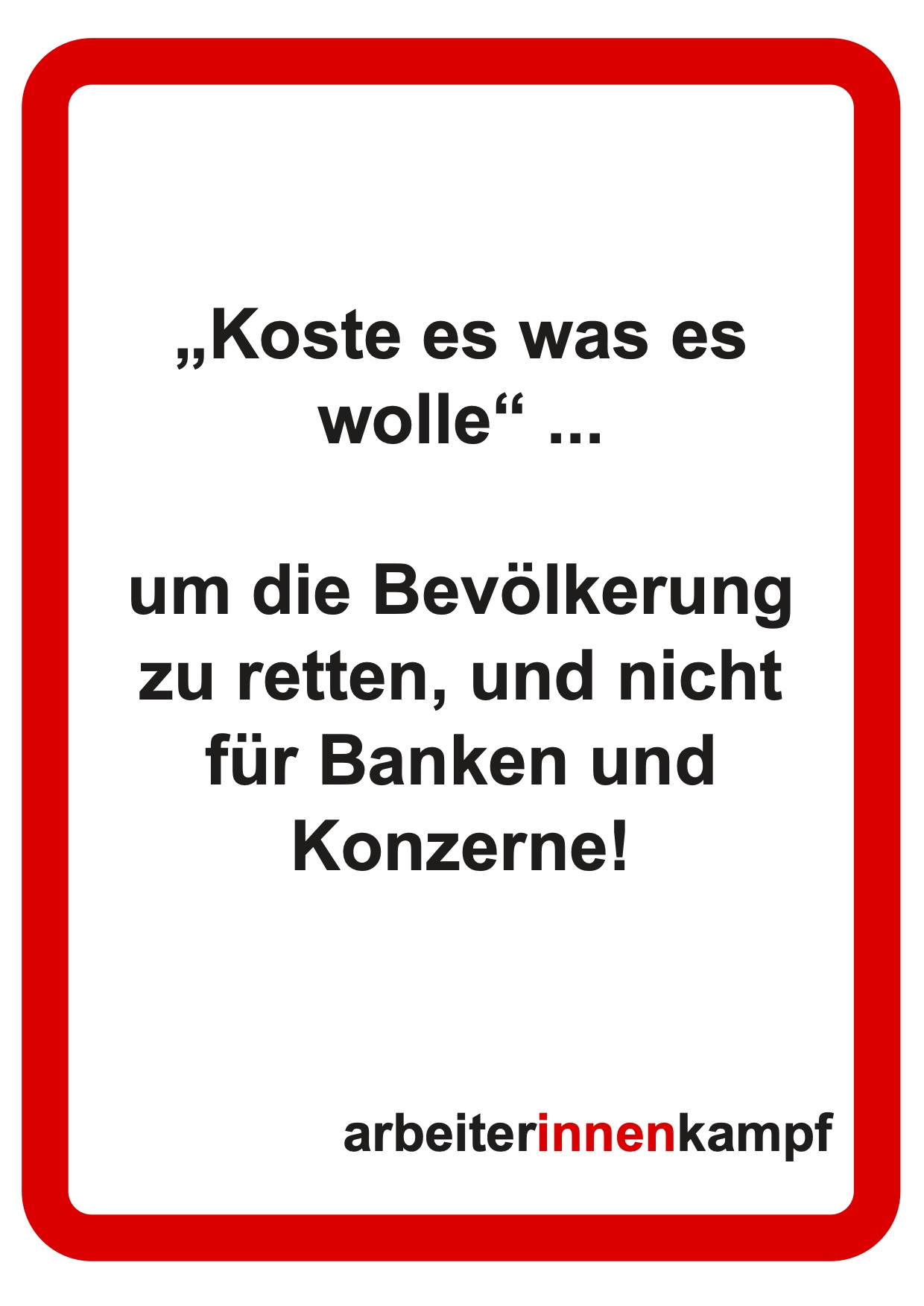

Die Spitze dieser Finanz-Aufwallungen wurde 2008 erreicht, als die Geldzirkulation zwischen den Banken aufgrund ihres gegenseitigen Misstrauens quasi vollkommen stockte, was das Bankenwesen an den Rand des Zusammenbruchs brachte. Angesichts des Gespensts eines Zusammenbruchs vergleichbar mit dem des Schwarzen Donnerstag 1929, haben alle Staaten reagiert und den Banken eine kolossale Menge an Liquiditäten zur Verfügung gestellt, um die Maschinerie wieder in Gang zu bringen. Sie haben mehrere Monate gebraucht, bis ihnen dies gelang. Sie haben es geschafft, den Zusammenbruch zu verhindern. Doch die gesamte wirtschaftliche Aktivität hat ihre Folgen zu spüren bekommen. Die Bankenkrise hat das hervorgerufen, was man in den USA als „Lange Rezession" bezeichnet, weil sie achtzehn Monate gedauert hat, die längste Zeitspanne seit der Großen Depression, die 1929 gefolgt war.

Seit diesem Datum, dem 15. September 2008, als der Bank-Mastodont Lehman Brothers Bankrott ging und das Finanzsystem in den darauf folgenden Wochen seine erste massive Liquiditäten-Spritze erhielt, haben diese Finanzspritzen niemals aufgehört.

Nachdem am 15. September 2008 mehr als 2.000 Milliarden Dollar in das Finanzsystem gepumpt wurden, dann eine Summe gleicher Größenordnung am 2. November 2010 (Le Monde vom 10. Oktober 2013), hat sich die amerikanische Zentralbank in einer Politik ständiger Hilfen eingerichtet und führt hierfür die Notwendigkeit an, „den Bankrott von Bank-Instituten zu verhindern und die wirtschaftliche Aktivität wieder anzukurbeln" (Le Monde).

Was den ersten Punkt betrifft, so ist diese Politik erfolgreicher, als selbst die Bankiers es zu hoffen gewagt hätten. Was den zweiten Punkt angeht, so ist sie es hingegen absolut nicht. Die Politik besteht von Seiten der FED (amerikanischen Zentralbank) darin, den Leitzins seiner Kredite auf ein historisches Tief zu senken (0,25%). Dies bedeutet, dass sie den Banken quasi umsonst die Summen leihen, die sie ihrerseits mit Gewinn weiter verleihen können. Nebenbei kauft die FED weiterhin massenhaft Wertpapiere auf, inklusive der faulen Hypothekenkredite, und gibt dafür monatlich 85 Milliarden Dollar aus.

Die Europäische Zentralbank (EZB) handelt ebenso. Der Hauptunterschied zwischen der EZB und der FED besteht darin, dass die europäischen Verträge und insbesondere die unterschiedlichen Zinssätze der 17 Staaten, die die Eurozone bilden, einige Vorgehensweisen verbieten. Aber die führenden Köpfe der Staaten und der Wirtschaft, die von einer Armada an Juristen und Beratern umgeben sind, wissen wie man die Verträge und die Regelungen der EZB manipuliert, um – wenn auch oft mit Verspätung - das zu tun, was die Finanz verlangt.

Le Figaro vom 23. September zieht die Bilanz der 5 Jahre, die seit der Krise des Bankensystems vergangen sind, und schätzt die Summen, die von den Zentralbanken der imperialistischen Länder „zur Rettung der Banken" aufgebracht worden sind, auf 5.000 Milliarden Dollar. Und diese konservative Zeitung fügt mit einem gewissen Realismus hinzu: „Der Bankrott von Lehman Brothers hat eine große Krise des globalisierten Kapitalismus eröffnet, aus der er erst nach mehr als ein Jahrzehnt herausfinden wird, um zur Vollbeschäftigung zurückzukehren und die Staaten zu entschulden (ein Vierteljahrhundert und ein Weltkrieg waren notwendig, um die große Deflation zu überwinden)."

Die aufgescheuchten Staatschefs haben auf einer ihrer zahlreichen G20-Treffen, die auf die Bankenkrise folgten, geschworen, dass man dem halben Dutzend großer Banken, die das weltweite Finanzleben beherrschen, nicht freie Hand lassen dürfe. Sie haben erklärt, dass man sie zumindest regulieren müsse, weil sie in schwerwiegender Weise die gesamte Wirtschaft bedrohen würden. Von diesen großen Resolutionen ist nichts geblieben. Abgesehen von den juristischen Unannehmlichkeiten, die ein paar Traders bekamen, die bei Betrügereien auf frischer Tat ertappt wurden und von ihrer Bank zu Sündenböcken gemacht wurden, und abgesehen von der Verurteilung einiger hochkarätiger Dreckskerle wie Madoff, der den Fehler begangen hat, seinesgleichen zu beklauen, beschränken sich die ergriffenen Regulierungsmaßnahmen auf herzlich wenig. Die Banken sollen etwas größere Kapitalreserven als in der Vergangenheit anlegen – als wenn dies ihnen ermöglichen würde, eine massive Spekulationswelle zu überstehen! Die wenigen vorsichtigen Maßnahmen, die man den Banken auferlegt, können sie ganz einfach umgehen. Umso mehr da die Regulations-Organe selber von den Banken gebildet werden, die damit gleichzeitig Richter und Gerichteter sind...

Und dann betreffen diese Regeln nur die Banken, die offiziell als solche angesehen werden. Aber neben ihnen florierte schon vor der aktuellen Krise das „shadow banking", die „Schatten-Finanz", das heißt Finanz-Organismen, die nicht an die Bankenregeln gebunden sind. Diese Schattenfinanz, und insbesondere die „Hedge Funds" (Spekulationsfonds), sind durch den Zusammenbruch der Wertpapiere, die Subprimes beinhalteten, stark in Mitleidenschaft gezogen worden. Einige Hedge Funds sind Bankrott gegangen. Aber die Summen, die sie bewegen, sind immer noch so groß wie das amerikanische BIP. Laut dem FSB (dem Finanzstabilitätsforum oder Finanzstabilitätsrat) verteilt sich die Gesamtheit der Kapitalien, die in den USA verwaltet werden, folgendermaßen: 22% von den Banken, 27% von den Versicherungsgesellschaften und Pensionsfonds, 11% von den öffentlichen Finanzinstituten, 5% von der Zentralbank und 35% von der „Schatten-Finanz".

Aber schon die Unterscheidung zwischen regulierten Banken und denen, die jeder Regulierung entgehen, ist trügerisch. Nicht nur, weil die einen und die anderen eng miteinander verbunden sind, sondern auch weil sie zwei Existenzformen der gleichen Finanz-Konglomerate sind. Ein Argument der Sprecher der Bankiers, die selbst die sehr schüchternen Regulierungsversuche der so genannten Basel III-Abkommen für inakzeptabel halten, ist dass diese Regulierung nur dazu führen wird, dass sich die Kapitalien von den Banken, die sich an die Regeln halten... zu den „Schatten-Banken" verschieben werden. Unabhängig von diesen leisen, höflichen Debatte zwischen Bourgeois, die Allheilmittel gegen die „Fieberanfälle" ihres Bankensystems suchen, wozu auch ihre heuchlerischen Tiraden über die Steueroasen zählen, sind vom Standpunkt der Bevölkerung alle Banken „Schattenbanken". Die einzige Lösung, um den Schatten auszuleuchten, besteht in der vollständigen Aufhebung des Bankengeheimnisses.

Das einzige Mittel, um das Bankensystem zu regulieren, ist die Enteignung seiner Besitzer und Aktionäre und ihre Vergesellschaftung unter der Kontrolle der Bevölkerung.

Die Bilanz der 5 vergangenen Jahre seit dem Beginn der Finanzkrise ist eindeutig: Die kolossalen Summen, die von den Staaten in die Finanzkreisläufe gepumpt wurden, haben die spekulativen Transaktionen in kolossalem Maßstab vermehrt. Einige bezeichnende Beispiele: Nach einer Untersuchung der BIR (Bank der Internationalen Regulierungen) wurden im April 2010 mehr als .4000 Milliarden Dollar täglich auf dem Devisenmarkt getauscht. Drei Jahre später belief sich diese Summe auf 5.300 Milliarden Dollar. Diese Summe ist mit der Gesamtheit der internationalen Tauschgeschäfte von Gütern und Dienstleistungen nicht zu vergleichen. „Mitte der 1970er Jahre machten die Volumen auf dem Devisenmarkt ungefähr 20% des weltweiten BIP aus (also ein Fünftel) (...) Heute betragen die Volumina auf dem Devisenmarkt das 15fache des weltweiten BIP und das 65fache des Welthandels, und das obwohl ihr Hauptzweck darin besteht, die Regulierung der Tauschgeschäfte und den Schutz der damit verbundenen Risiken zu ermöglichen" (Naulot).

Ein anderes Beispiel: „Das Wachstum der Börsen- und Obligationsmärkte: Die weltweite Börsenkapitalisation ist von weniger als 9.000 Milliarden Dollar Ende 1990 auf 57.000 Milliarden Ende 2010 angestiegen." Im Gegenzug wird nur ein verschwindend geringer Bruchteil dieser Summe, die unser Vorstellungsvermögen übersteigt, zur Entwicklung der Produktion verwendet!

Was Naulot dazu bringt zu sagen, dass „heute die Beziehung der Finanz zur realen Wirtschaft in gewisser Weise beunruhigender ist als in den 1920er Jahren. Die Wirtschaft ist globalisiert und die Masse der zirkulierenden Kapitalien ist kaum noch vergleichbar, weder bezüglich der zirkulierenden Menge noch bezüglich der Geschwindigkeit der grenzüberschreitenden Zirkulation. Und es haben sich in den letzten dreißig Jahren, und insbesondere in den letzten fünfzehn Jahren so viele Ungleichgewichte angehäuft."

Eine ach wie beunruhigende Feststellung, tatsächlich! Nur mit der Einschränkung, dass die Finanz Teil der heutigen kapitalistischen „Realwirtschaft" ist. Genau dies ist der Grund, warum seine Entwicklung keinen Ausweg hat!

Die Produktion stagniert noch immer, in den europäischen Ländern ebenso wie in den USA. Mit momentanen Höhen und Tiefen ist die Arbeitslosigkeit insgesamt angestiegen, die zirkulierende Geldmenge ist ohnegleichen. Die Unbeständigkeit der Finanzmärkte ebenfalls.

Die produktiven Investitionen, die nach offiziellen Angaben 2012 um 1,2% zurückgegangen sind, werden 2013 in gleicher Größenordnung zurückgehen.

Während dieser fünf Jahre hat die Wirtschaft neue Finanzkrisen durchlebt. Die periodisch wiederkehrende Eurokrise ist mal in Griechenland, mal in Zypern wieder aufgeflammt und droht woanders erneut aufzuflammen.

Vor kurzem erst, im Mai 2013, sind die Schwellenländer beinahe schwer getroffen worden, als der Präsident der FED, Ben Bernake, durchblicken ließ – nur durchblicken ließ! – dass die amerikanische Zentralbank sich darauf vorbereite, ihre Politik des „quantitative easing", das heißt der Druck zusätzlicher Dollar, um US-Staatsschulden aufzukaufen und den Banken Hypothekenkredite abzukaufen. Diese Drohung, die Bernake übrigens schnell zurückgezogen hat, reichte aus, dass man anfing, in Brasilien, in Indonesien, in der Türkei usw. angelegte amerikanische Kapitalien wieder in die USA zurückzuholen, was die Währung dieser Länder erschütterte. Diese Bedrohung konnte umso ernster genommen werden, da die eilig in die USA zurückgeholten amerikanischen Kapitalien damals der Weg waren, über den sich die amerikanische Finanzkrise vom Oktober 1929 auf die anderen Länder ausgebreitet hatte, insbesondere auf Deutschland, eines der am schlimmsten von der Krise getroffenen Länder.

Eine andere schwerwiegende Folge dieser Politik zugunsten des Finanzsystems ist die Aufblähung der Bilanz der Zentralbanken.

Im Falle der amerikanischen Zentralbank – so Le Monde – ist ihre Bilanz zwischen 206 und 2013 von 5 auf 20% des amerikanischen BIP angewachsen. „Noch nie ist die Bilanz einer Zentralbank in so großen Proportionen angeschwollen", so die Angaben des Analysten einer großen Bank.

Doch die ganze Finanzwelt weiß, dass sich in den Wertpapieren, die die Zentralbanken den Banken abkaufen, ein großer Teil an faulen Wertpapieren befindet. Die Zentralbanken selber werden anfälliger für die Spekulation. Dies kann die Spekulationsbewegungen nur anheizen, die dieses Mal auf die Vertrauenswürdigkeit der Zentralbanken wetten und damit auf die Währungen, die diese ausgeben.

Dem Finanzsystem ständig Geld zuzuführen, wie es in allen imperialistischen Ländern der Fall ist, bedeutet zwangsläufig, die Kassen der Staaten zu leeren. Die Staaten wenden einen wachsenden Teil ihres Budgets dafür auf, ihre Schulden samt Zinsen zurückzuzahlen. Denn wenn auch die Zentralbanken dem Bankenwesen quasi kostenlos Geld leihen, so leiht das Bankenwesen, und allgemeiner dieser berühmte Finanzmarkt, der das Wirtschaftsleben beherrscht, den Staaten seinerseits Geld gegen Zinsen, die je nach Vertrauen in ihre Zahlungsfähigkeit mehr oder weniger hoch sind.

Im Namen dieser Schulden setzt man in allen Staaten eine mehr oder weniger brutale Sparpolitik durch, deren Folgen jedoch in allen Fällen gleicher Natur sind: Verringerung der Gelder, die für die der Bevölkerung nützlichen öffentlichen Dienste aufgebracht werden; Verringerung der Anzahl an Beschäftigten im Öffentlichen Dienst, inklusive in den für das Leben der Bevölkerung unabdingbaren Bereichen wie der Gesundheit und dem Bildungswesen... Im Namen dieser Staatsschulden und der „Verpflichtung", sie zurückzuzahlen, die alle Regierungen ihrer Bevölkerung als unbestreitbare Wahrheit anpreisen, erhöht man die Steuern, die hauptsächlich auf der arbeitenden Bevölkerung lasten (in Frankreich die Einbeziehung weiterer Kategorien in den Eingangssteuersatz der Einkommenssteuer, die Erhöhung der Mehrwertsteuer ab dem 1. Januar 2014, die Erhöhung von städtischen Abgaben...). In ihrem Namen führt man das Kriterium der „Rentabilität" in alle Bereiche der lebenswichtigsten öffentlichen Dienste wie die öffentlichen Krankenhäuser usw.

Wie vielseitig auch die Arten und Weisen sind, mit denen man der Bevölkerung das Geld aus der Tasche zieht, ihre Klassenbedeutung ist klar: Es handelt sich um einen gigantischen Transfer von den ausgebeuteten Klassen zum Finanzkapital, das heißt zur großen Bourgeoisie hin.

Und diese kolossale Finanzpumpe verstärkt sich selber. Die Wirtschaftszeitung Les Échos vom 17. Oktober 2013 stellt unter der Schlagzeile „Die Eurozone noch immer in der Schuldenfalle gefangen" fest, dass die Mitgliedsstaaten dieser Zone gezwungen sein werden, im nächsten Jahr zwischen 850 und 900 Milliarden Euro auf den Märkten zu leihen, um ihre Schulden zu bezahlen.

Sie stellt gleichzeitig fest, dass „wenn auch die Haushaltsdefizite geringer werden, so steigen die für die Altschulden zurückzuzahlenden Summen". Was heißt das genau? Indem die Staaten ihrer Bevölkerung eine mehr oder weniger drakonische Politik aufzwingen, um ihr Haushaltsdefizit zu verringern, müssen die Staaten in Zukunft weniger neue Kredite aufnehmen. Aber im Gegenzug werden die Zinsen, die sie für ihre Altschulden bezahlen müssen, immer größer und drückender. Und Les Échos zitiert das Beispiel Deutschlands, dessen finanziellen Situation „besonders schmeichelhaft" ist, wie die Tageszeitung vorgibt: Berlin würde nur 6 Milliarden neue Schulden machen, aber müsse 150 Milliarden an Krediten aufnehmen, um die alten Schulden zu bezahlen!

Das bedeutet auch, dass der Druck auf die ausgebeuteten Klassen weiter steigen wird, egal welche Opfer man ihnen in der Vergangenheit aufgezwungen hat.

Dieser finanzielle Druck auf die ärmsten Klassen wirkt seinerseits in Richtung einer Verschärfung der Wirtschaftskrise.

Die fundamentale Ursache jeder Wirtschaftskrise ist ein Mangel an Kaufkraft und damit an Nachfrage auf Seiten der Arbeiterklasse im Verhältnis zu den Produktionsmöglichkeiten der kapitalistischen Unternehmen. Aber im Namen der Schuldenbekämpfung tragen die Staaten dazu bei, die Konsumfähigkeit der arbeitenden Klassen zu verringern, das heißt sie verkleinern noch den kaufkräftigen Markt.

Die Rolle der Finanz, und genauer gesagt der Banken, ist die „Vergesellschaftung der Kapitalien", um sie in die kapitalistische Produktion zu lenken und so die ununterbrochene Reproduktion des Kapitals zu ermöglichen. Seit langem schon, seit der Entwicklung Imperialismus spielen die Banken nicht mehr diese bescheidene Rolle des Vermittlers und beherrscht das Finanzkapital, das mit dem Industriekapital verschmolzen ist, die Gesamtheit des wirtschaftlichen Lebens. Schon seit langem auch sind, um Lenins Worte aufzugreifen, das Finanzkapital, die Monopole mit dem kapitalistischen Staat verschmolzen und ordnen letzteren den Königen der Finanz unter.

Diese Verschmelzung gewinnt mit der wachsenden Finanzialisierung eine zusätzliche Bedeutung. Der kapitalistische Staat wird in immer größerem Maß der Mann fürs Grobe des Großkapitals. Um seine Profite zu erhalten und zu vergrößern, stellt der Staat dem Großkapital sich und die Mittel zur Verfügung, um die Profite über das hinaus zu vergrößern, was es aus der direkten Ausbeutung herauspresst. Der Parasitismus des Großkapitals ist heute ohnegleichen.

Viele Ökonomen, die sich innerhalb der kapitalistischen Wirtschaft verorten, das heißt auf dem Gebiet des Bürgertums, stellen den Widerspruch fest zwischen diesen Sparpolitiken und dem zusätzlichen Hindernis, dass diese für einen eventuellen wirtschaftlichen Aufschwung darstellen. Einige bemerken ebenfalls, dass die endlose Schraube der Staatsverschuldung und der Zwang, die Schulden zurückzuzahlen, sich zwangsläufig an der Zahlungsunfähigkeit einiger Staaten stoßen werden. Umso mehr, da, je größer die Schulden werden, desto teurer werden für sie die Kredite auf den Finanzmärkten.

Diese Angst hat die Staaten der Eurozone dazu gebracht, einen „Europäischen Stabilitätsmechanismus" (ESM) zu gründen, einen Rettungsfonds, der den Platz des bisherigen europäischen Finanzstabilitätsfonds einnehmen soll, welcher die Rettungspläne für die Staaten finanzieren sollte, die am Rande des Bankrotts stehen. Mit anderen Worten, um den Banken zu garantieren, dass ihre Kredite in jedem Fall zurückgezahlt werden – selbst im Falle der Zahlungsfähigkeit eines Staates, den die Banken selber durch die Verschuldung in den Bankrott getrieben haben.

Um das beständige, fortgesetzte Aussaugen der Gesellschaft durch die großen Banken sicher zu stellen, lässt man die Gesamtheit der ausgebeuteten Klassen der Eurozone zahlen. Aber trotz der beachtlichen Summen, über die dieser Mechanismus verfügen wird (ungefähr 700 Milliarden Euro), so wird er dem Bankrott eines Staates in der Größenordnung Spaniens oder Italiens nicht auffangen können.

Dieser „Europäische Stabilitätsmechanismus" ist nicht nur eine Form, die Verpflichtungen der einzelnen Staaten der Europäischen Union gegenüber den Banken zu „vergemeinschaften". Er ist auch ein neues Aktivitätsfeld für die Finanz, da sich der EMS auf dem Finanzmarkt finanzierten wird, indem er selber Schuldscheine (Obligationen) ausgibt. Les Échos vom 9. Oktober titelte: „Die Investoren stimmen für den neuen europäischen Rettungsfonds" und begründen dies damit, dass die erste Tranche dieser Obligationen für 21 Milliarden Euro innerhalb einer dreiviertel Stunde verkauft wurde. Zwangsläufig: Schließlich ist es besser, die Garantie einer europäischen Institution zu haben als die des griechischen oder irischen Staates. Aber dies erweitert gleichzeitig die Spekulationsmöglichkeiten. Man wird nun auf ein neues attraktives Pferd setzen können bei diesen Pferdewetten für Bankiers, die sich periodisch auf der Rennbahn der Eurozone abspielen.

Trotz dieser Finanz-Bastelei bleibt die Eurozone ein Herd für das mögliche Auslösen einer schlimmeren Finanzkrise als die, die wir bis jetzt gekannt haben.

Denn wenn auch die EZB, der IWF und die Führer der größten imperialistischen Länder Europas es bislang geschafft haben, die Löcher zu stopfen (Griechenland, Irland, Zypern, usw.), so haben sie nichts an dem grundlegenden Problem geändert, welches darin besteht, dass es in der Eurozone zwar eine einzige Währung gibt, aber nicht einen einzigen Staaten. Es ist ein Konglomerat aus Staaten, jeder mit seiner Steuerpolitik, seiner Wirtschaftspolitik, seinem Lohnsystem und vor allem Staaten, die alle die Interessen ihres eigenen Bürgertums verteidigen, Interessen die mit denen der anderen Bourgeoisien übereinstimmen können... oder auch nicht!

Die einzige übereuropäische Macht, die im Laufe der Krisen entstanden ist, ist die EZB, die dadurch ihrerseits immer unabhängiger von den Staaten wird. Aber dennoch in sehr engen Grenzen. Die Unabhängigkeit der Europäischen Zentralbank bedeutet nur, dass sie in immer größeren Maß die Interessen der zwei größten Mächte der Eurozone, Deutschland und Frankreich, gegen die fünfzehn anderen vertritt. Aber die EZB hat nicht die Macht, die Meinungsverschiedenheiten zwischen diesen entscheidenden imperialistischen Mächten zu regeln.

Eine Währung, die nicht mit einer Staatsmacht verbunden ist, ist dazu verdammt, in regelmäßigen Abständen die Angriffe der Finanzmärkte zu erleiden, die auf die Staaten spekulieren, in dem sie ihr Kapital dort anlegen oder im Gegenteil abziehen; indem sie die Zinssätze für Staatsanleihen senken oder anheben.

Die USA sind ebenfalls ein Herd, von dem die Krise von neuem aufflammen kann. Zwar hält die ununterbrochene Geldschwemme der amerikanischen Zentralbank die Finanz-Maschinerie fröhlich am Laufen, sie ermöglicht dem Finanzkapital, einen hohen Profit zu erzielen. Doch die politischen Führer des Staates wie auch ihre wirtschaftlichen Berater wissen sehr gut, dass die Liquiditäten, die in die Wirtschaft gepumpt werden, wie vorher vor allem in die Spekulation fließen und dass sie damit künftige Spekulationsblasen nähren. Sie wissen es umso besser, da – wie Le Monde vom 20. September feststellt – „die Investitionen vor allem im Immobiliensektor wieder gestiegen sind, dessen Wiederauferstehung ausschließlich den Hilfen der FED zu verdanken ist".

Sprich es besteht das Risiko wie 2001-2003 für das Internet oder 2007-2008 für den Immobiliensektor, dass neue Spekulationsblasen auf den einen oder anderen Rohstoff, oder erneut auf den Immobilienmarkt zerplatzen. Die große Sorge der politischen Führer ist, was die Presse „das Problem des Ausstiegs aus der Krise" nennt. Wie soll man diesen Ausstieg in den Griff bekommen? Wird der Stopp der quasi kostenlosen Geldvergabe an das Finanzsystem nicht den Banken-Zusammenbruch hervorrufen, den die Staaten verhindern wollten, indem sie eben diese Politik des billigen Geldes begonnen haben? Niemand weiß heute, und vor allem nicht die Führer des wirtschaftlichen Lebens, wie die USA aus dieser Quadratur des Kreises herauskommen wird.

Die Denker der kleinen Welt der Ökonomen sind ebenso verloren wie ihre Befehlsgeber in Wirtschaft und Politik. Die Anekdote der Verleihung des Wirtschafts-Nobelpreises illustriert dies. Ein Internetmedium, slate.fr, titelte: „Der Wirtschaftsnobelpreis 2013 ist ebenso überraschend wie die Finanzmärkte." In der Tat wurde der Preis an drei Ökonomen verliehen. Der eine, Schiller, wird dafür ausgezeichnet, dass er in seinen Arbeiten die Bedrohung der Finanzblasen herausgestellt hat und für eine Regulierung eintritt. Der andere, Fama, behauptet: „Ich weiß nicht einmal, was Blase bedeutet" und „die Märkte sind rational". Er ist ein heißer Verfechter der Deregulierung. Der dritte, Hansen, ist vorsichtiger und flüchtet sich in die Mathematik. Er entwickelte eine Methode statistischer Analyse. Diese vollkommen widersprüchlichen Antworten werden von einem anderen Ökonomen folgendermaßen kommentiert: „Dies fasst den Zustand der modernen Wirtschaftswissenschaft zusammen"! In der Tat!!!

Eine Reihe der Formulierungen von Jean-Michel Naulot in seinem bereits zitierten Buch zur Finanzkrise zeugen von der Hellsichtigkeit eines Bankiers, der im Herzen dieses Systems ist: „Die Entwicklung der Welt seit gut dreißig Jahren, das Gefühl dass wir in ein vollkommen neues Universum eingetreten sind und dass wir ohnmächtig sind, unfähig den Gang der Ereignisse zu beeinflussen". Eine Hellsichtigkeit, die ihn dazu führt, von dem „Weg in die Katastrophe" zu sprechen und festzustellen, dass „der Kult des Geldes die Welt zwangläufig zu großen Ungleichgewichten und einer Form von Selbstzerstörung führt". Und all dass, um dann zu Schlussfolgerungen zu kommen in der Art „die Macht der Finanziers über die Rohstoffe verringern", „die Finanztransaktionen besteuern", „den Steueroasen ein Ende machen", „die Transparenz bei allen Transaktionen ohne Ausnahme schaffen" (aber von wem kontrolliert?), „das Hoch-Frequenz-Trading einschränken oder abschaffen", „eine gerechtere Kreditverteilung", „die Ratingagenturen wieder an ihren Platz verweisen: Ratgeber der Investoren zu sein", um schlussendlich in dem frommen Wunsch zu enden, „die Banken wieder in den Dienst der realen Wirtschaft zu stellen".

Aber wer und wie? Die Erschrockenheit der Bourgeoisie, ihrer Banker und Intellektuellen angesichts der Monstrosität ihrer Wirtschaft und der Bedrohungen, die sie hervorbringt, spiegelt die Schwere ihrer Krise wieder.

Die radikalsten unter den Ökonomen, die die Globalisierungskritiker inspirieren und die eine alternative Politik im Rahmen des Kapitalismus vertreten, träumen von einem Kapitalismus, der von der Finanzialisierung befreit ist oder zumindest von einiger ihrer Konsequenzen. Die Annullierung der Schulden dieses oder jenes armen Landes ist seit langem eine Forderung dieses Milieus. Einige, wie der Ökonom Graeber, treiben diese Idee weiter und sprechen von der Idee eines weltweiten Schuldenmoratoriums. Ein „Jubilar" fordert er und spielt damit auf eine öffentliche Zeremonie der jüdischen Religion an, bei der, wie das Wörterbuch Robert schreibt, „die Schulden erlassen, das Erbe seinem Besitzer zurückgegeben und die Sklaven in die Freiheit entlassen wurden". Der Kapitalismus des XXI. Jahrhundert gräbt in den biblischen Traditionen, um ein Heilmittel für sein unheilbares Leiden zu finden! Tatsächlich musste das europäische Bankensystem hier durch, musste einen Teil der griechischen Schuld erlassen, denn selbst die gierigsten Wucherer wissen, dass man den Schuldner besser nicht umbringt!

Aber auch wenn es in der jüngeren Geschichte des Kapitalismus bereits vorgekommen ist, dass einige Schulden annulliert wurden, so ist die Idee, dies zu verallgemeinern, vollkommen utopisch im Rahmen des kapitalistischen Systems, in dem das Finanzkapital mit dem Industriekapital verschmolzen ist und daher die Profiteure dieselben sind.

So wichtig die Finanzialisierung der Wirtschaft im heutigen Leben des Kapitalismus auch ist und damit der Druck der Abschöpfungen eines wachsenden Teils des globalen Mehrwerts durch die Finanz – was für die Arbeiterklasse zählt ist die grundlegende Tatsache, dass der Mehrwert von der Ausbeutung herrührt, egal wer von ihm profitiert.

In einem vor sehr langer Zeit den „Stillständen und Fortschritten des Marxismus" gewidmeten Text, schrieb Rosa Luxemburg: Vom praktischen Standpunkt des Klassenkampfes „war das große theoretische Problem die Entstehung des Mehrwerts, das heißt die wissenschaftliche Erklärung der Ausbeutung sowie der Tendenz zur Vergesellschaftung der Produktion, anders gesagt die wissenschaftliche Erklärung der objektiven Grundlagen der sozialistischen Revolution." Und sie fügte hinzu: „Die Art und Weise, wie sich der Mehrwert zwischen den verschiedenen kapitalistischen Gruppen aufteilt, und die Diebstähle, die die Konkurrenz in der Produktion für diese Verteilung hervorruft, all dies ist nicht von sofortigem Interesse für den Klassenkampf des Proletariats".

Um der Allmacht der Finanz ein Ende zu setzen, braucht es mehr als Veränderungen in den Spielregeln der heutigen Funktionsweise des Kapitalismus. Man muss den Weg beschreiten in Richtung der Umwälzung der Produktionsverhältnisse durch „den Klassenkampf des Proletariats", der bis zum Ende geführt wird, das heißt bis zur Machtergreifung und zur Enteignung der Bourgeoisie. Eine neue wirtschaftliche und soziale Organisation wird nur aus der Zerstörung des Kapitalismus entstehen können.

Die Hellsichtigsten unter den Ökonomen, sogar vom Standpunkt der Bourgeoisie, und die mit der besten Einstellung gegenüber den Opfern dieses Systems, sie alle laufen vor die Stahlmauer ihrer eigenen Klassenentscheidung. Nur die revolutionäre Klasse, die im Rahmen einer Revolution auf den Beinen ist und ein hohes Bewusstsein von den Interessen der Gesellschaft besitzt, kann dem Bankensystem, den Bankiers, das heißt der Bourgeoisie das aufzwingen, was sie freiwillig nicht machen wird: von der Bühne abzutreten. Indem das Proletariat die Macht erobert, kann es sich die Mittel geben, eine soziale Revolution zu beginnen, die dem Privateigentum der Produktionsmittel ein Ende setzt und allem, was daraus folgt: den Märkten, der Konkurrenz, der Herrschaft der Finanz.

Bezüglich der objektiven Bedingungen der sozialen Revolution, stellte Trotzki seinerzeit im Übergangsprogramm fest: „Die objektiven Voraussetzungen der proletarischen Revolution sind nicht nur reif; sie haben sogar schon angefangen zu verfaulen." Der Faschismus, der Weltkrieg, „die Mitternacht im Jahrhundert" zeigten damals, was diese Fäulnis bedeutete.

Der Kapitalismus ist wieder hochgekommen, um den Preis der hundert Millionen Tote des Zweiten Weltkrieges. Er ist erneut dabei, in der Fäulnis zu versinken. „Alles hängt vom Proletariat ab, das heiß in erster Linie von seiner revolutionären Avantgarde", fügte Trotzki hinzu. Diese revolutionäre Avantgarde wieder aufzubauen, der Arbeiterklasse das Bewusstsein von seiner historischen Aufgabe zu geben und das Vertrauen in seine Fähigkeit, diese Aufgabe erfolgreich bis zum Ende zu führen – dies ist, wie zur Zeit Trotzkis, der einzige Weg, um aus der Sackgasse herauszukommen, in der der Kapitalismus heute die Menschheit sperrt.

23. Oktober 2013